3月1日午盘收盘,国内期货主力合约大面积飘红,液化石油气(LPG)、PTA涨超3%,铁矿、SC原油、短纤、国际铜、低硫燃料油(LU)、燃油涨超2%,沪铜、硅铁、焦炭、沪锌涨近2%。跌幅方面,菜粕跌超2%,豆粕、不锈钢(SS)、沪镍跌超1%。

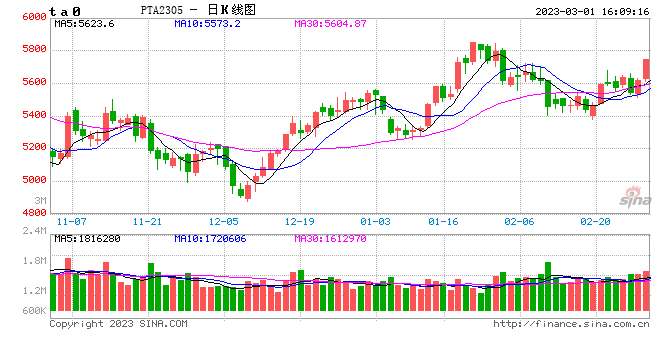

广发期货异动点评:宏观利好加减产带动PTA大涨 持续性如何?

驱动分析一:宏观利好带动商品市场氛围转暖

两会临近,市场对政策利好有所期待,今日公布的中国2月官方制造业PMI 52.6,超预期好转,预期 50.6,前值 50.1。带动大宗商品氛围转暖,黑色、有色及原油走势转强,PTA受到市场氛围提振。

驱动分析二:PTA加工费持续低位,工厂集中减产

近期因PTA加工费持续低位,工厂集中减产。西南一套100万吨PTA装置2.27晚计划外停车,预计7-10天附近;西北一套120万吨PTA装置重启中,预计近日出料;逸盛大化600万吨PTA装置降负至5成运行,预计维持5-7天;恒力石化220万吨PTA1# 计划于3月3日起停车检修,预计时间30天。共涉及产能损失占比7%。

驱动分析三: 下游聚酯刚需支撑较强,需求端近端无忧,但远端风险仍存

元宵节后下游聚酯开工率加速回升,目前聚酯负荷至86%偏上水平,且3月前后长丝新产能投产集中,3-4月预计长丝投产新产能合计在192万吨。3月聚酯月均负荷可能在87%偏上。且江浙终端加弹、织造端的开机水平已经恢复超历年同期,目前加弹负荷在92%,织造75%。因此短期PTA刚需支撑偏强,但远端风险仍存。随着“金三”来临,终端需求在季节性好转。部分工厂反映内需订单好转,但外需订单下降明显,整体订单并没有预期中的好,后续还要看国内实际消费的好转幅度。当前长丝及坯布的库存处于同期相对高位,后期如果终端需求跟进不足,织造负荷仍有下降风险,进而负反馈向上游传导,时间上可能在3月下或4月上。

展望后市:

成本端来看,因3月PTA装置检修增加,加上PX新装置负荷提升,3月PX供需偏弱,但亚洲PX检修季将至,2季度PX供需压力不大,预计PX存一定支撑,但因PXN仍偏高,如果供需矛盾不突出,原料PX向上空间难以打开。供需来看,近期PTA减产增加,且下游刚需较强,加上PTA出口好转,3月PTA去库幅度较预期增加,基差偏强,对PTA短期价格存一定支撑。但因终端订单偏弱,织造和终端市场矛盾在逐步积累,市场心态承压,对PTA绝对价格提振有限,预计PTA反弹空间有限,TA05关注5800附近压力。操作上,TA05短期5300-5800区间对待,建议多单5700以上减仓;关注PF05-TA05价差1600以下做扩机会。

广发期货有限公司提醒广大投资者:期市有风险 入市需谨慎!